作者:張志剛 一國兩制研究中心總裁、全國政協委員

文章刊載於《明報》2024年5月9日

在上月底香港發展論壇主辦的「拼經濟,如何拼?」論壇,王于漸教授集中在香港人口結構的嚴重缺陷,以宏觀的角度去解構香港老齡化的危機,「增加300 萬後生仔」的建議,可能是比較戲劇化的講法;但千里之行,始於足下,如果以10 年為期,每年吸引2 萬個年輕家庭落戶香港,假設每個小家庭有3個成員,10年之後,的確可以增加300萬人口。

當然,這20 萬個家庭住在哪裏、做些什麼工作,這些工作又是否可以應付香港高昂的租金樓價,那又是另一個大問題,需要一個大工程去解決。但捨此途,香港又無法走出老齡社會的困局。

而另一位講者馮孝忠先生,就從另一端的微觀角度,去檢視香港金融業的發展。金融業是香港支柱產業,人均的產值是各行各業之冠;如何保住國際金融中心地位,是拼經濟的重中之重。

中美關係惡化 港失資金窗口

在舉行論壇之前,個人已經有多次機會向馮先生請教。馮先生有豐富的金融業實際操作經驗,他認為香港過去能夠發展成為國際金融中心,主要是國家改革開放,優質的企業需要大量外國資金來提速發展;而以美歐為首的外國投資資金,又看中快速增長的中國大陸市場,香港作為最接近內地市場的金融中心,在因緣際會之下,正好成為集資方和投資方的匯合點。

香港本身固然有優越條件,這包括原來本地金融市場的良好基礎結構、國際化的營商環境等。但最關鍵的因素,仍是把握着中國和歐美這個「各取所需」的黃金窗口。

但隨着中美關係的惡化,美國在過去幾年,持續推出各種各樣的制裁措施;儘管中國的投資大門仍然打開,惟美歐資金過門不入,甚至刻意推出「Asia except China」這種敵視的制裁手段。香港在這種國際大環境之下,就失去這個資金窗口。因為主動權不在香港,香港無法扭轉這個中美關係,那又應該如何應對?

馮孝忠先生認為,等不是一個辦法,因為美歐投資的資金何時重來,我們根本無法預算;如果10年之後中美關係才能夠破冰,那香港金融業不可能休整10年,那應該如何找尋出路?

港金融市場面對殘酷事實

有不少人把目光盯在中東。中東出名是「油多、錢多、王子多」,美歐資金卻步,轉向中東的主權基金和投資基金,很自然成為新主意。但馮孝忠提出一個忠告,以他的實際經驗來判斷,中東資金不是可以完全替代歐美的資金來源地——這不止是錢多錢少的問題,而是他們的投資目標不同。

美歐的幾百個退休基金和投資基金,也有為數不少的對冲基金,他們都只看投資的回報。當然,中東有部分投資資金也持類似的回報目標,惟中東的主權基金的投資,並不是通過「短炒長揸」來牟取最高回報,而是要選擇可以為他們國家發展帶來戰略效益的投資。這一點就跟新加坡的淡馬錫較為接近。故此,中東的資金並不是歐美投資基金的完全代替品,雖然中東也有以賺取回報為目標的投資基金,但規模就不能夠跟歐美比較。

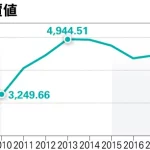

香港的金融市場,面對一個殘酷的事實,就是其集資能力在未來一段長時間都會下跌,並在低位徘徊。所以,除了找尋新資金來源作一個補充之外,較為可取的,是擴展股市集資以外的金融業務。而事實上,就算政府未有任何突破性的金融措施,於過去一季,香港的人壽保險業務,已經非常亮麗。而按照其上升的勢頭,相信壽險業務的發展仍然方興未艾,前景相對樂觀。

發展黃金實體市場中心 香港可應付

馮孝忠認為,在人壽保險以外,仍然有一定的金融產品領域可以發展。

最簡單直接的,就是擴展成為黃金實體市場中心。香港的金融貿易場,已經有相當悠久的歷史;以其黃金交易容量作為基礎,再發展實體交易中心,吸引各國央行和機構把部分黃金儲備放在香港,讓香港成為倫敦以外的黃金實體交易中心。

這項推動,可以讓不少國家,包括中東和「全球南方」國家,作為分散風險的另一方案。而建造實體金庫所需的用地,也不如晶片廠、電動車廠般龐大,完全是香港可以應付得來。

吸內企設資金管理中心 如「貿易支付自由行」

而香港另一機會,是發展全球資金管理中心(treasury centre)。部分內地企業已經在香港設立相關的機構,而愈來愈多的企業進入國際投資市場,他們部分投資都可以通過美元以外的本幣進行,貿易方面亦可以通過本幣交易。

如果這些企業的資金管理中心設在香港,可以為這些企業提供很大的便利。馮孝忠甚至形容,如果大量內地企業可以在香港設立資金管理中心,來處理其貿易和投資相關的資金,就等於2003年的旅客自由行的另一版本——「貿易支付自由行」。

如果分散金融風險是一個有潛力的市場,香港的「mBridge」亦有很大的發展空間,可以發展成為本幣跨境交易平台,及成為一個重要的支付系統。如果能夠鼓勵有足夠的中資銀行積極參與,以人民幣和港幣在「mBridge」這個平台做跨境交易,馮孝忠認為,這一條橋,就有機會成為「希望之橋」。

(文章僅代表個人立場)